(注:本文由LMAX交易所为汇讯网FXShell提供,仅代表其观点。)

随着电子交易的快速增长,非银行市场参与者和交易所执行的兴起,外汇市场近年来发生了重大的结构性变化。虽然监管力量随着倡导更加透明和更公平的交易环境而上升,但场外交易(OTC)模式仍然可以在市场上占主导地位吗?

在过去几年中,新一代的执行平台利用技术创新和随着最新监管改革而大行其道。这些新出现的交易模式,如多边交易设施(MTF),掉期执行设施(SEF)和有组织交易设施(OTF),将交易所模式的元素带入传统的OTC模式。例如,MTF在现货外汇市场上引入了受监管的交易所模式,报价变得更透明,制定公开的交易规则手册,而且没有“最后观望”。 SEF和OTF则将流动性较低的外汇产品(如NDF和外汇掉期交易)纳入受监管的交易设施,进行集中清算和报告。

与此同时,传统交易所近年也将其业务转向外汇市场, 例如BATS收购Hotspot FX和德意志交易所收购360T等。很明显,有实力的金融机构正加紧部署, 将一些重要投资投向外汇市场正走向更多交易所模式的趋势中。

除了这些潜在的市场变化之外,OTC模式已经因一系列因素而成为焦点:

• 技术革新使得传统外汇业务发生变化,随着市场准入更广泛,公平性更高和市场效率更高的技术趋势将更明显;

• 高波动性事件,特别是瑞士央行2015年1月突然将瑞士法郎与欧元脱钩的决定,突显了市场对新风险的脆弱性与更高和更快速的交易活动相关。结果是,越来越多的监管重点放在场地中立和维持足够流动性之上;

• 近期的外汇丑闻表明,OTC市场行为可以被大量滥用, 尤其是“最后观望”引起的不公平交易机制。

这些冲击的结合以及外汇交易所交易模式的日益普及,使得OTC交易能否维持主导优势成为疑问。同时,交易所交易模式提供透明的报价,其执行确定性和交易后透明度,都与OTC模式形成鲜明对比。

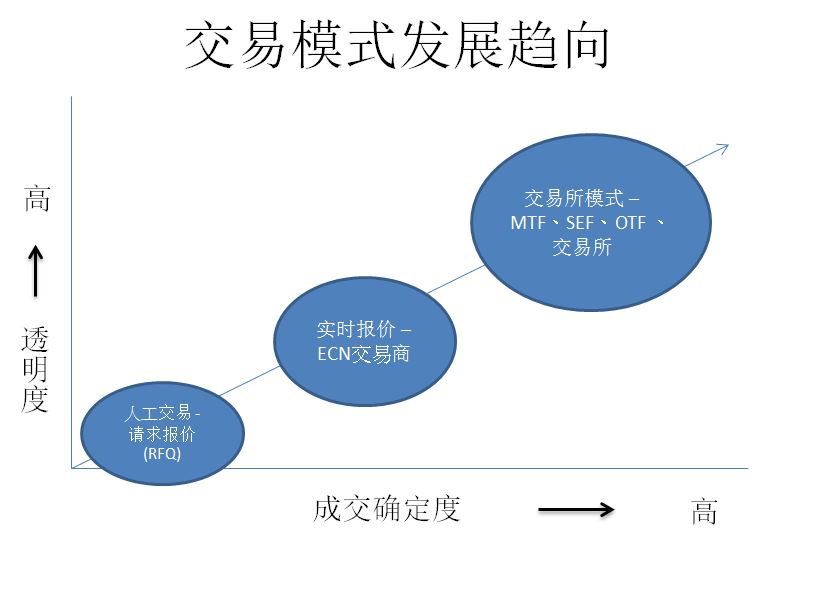

下图是交易模式发展趋向图, 向上代表透明度越高, 向右代表成交确定度越高。可以看出早期的外汇市场交易是请求报价(RFQ)模式, 大多数订单以人工执行,因此透明度和成交确定度都是相当低。而到交易实时报价(streaming quotes)时代, ECN改善了透明度和执行质量, 是交易技术上的一大进步。

不过,很多ECN都有“最后观望”, 即有权利用等待成交时间来持单, 然后再决定接纳订单、拒单或重复报价等动作。在实际操作上, 这种模式很多时都被交易商用作控制风险而不惜损害交易者利益。交易所模式是借助证券交易所机制, 将部分证券市场规则应用于外汇市场之中。虽然不同交易处理不同产品, 但其主旨大致都是增加市场的透明度和成交确定度,更符合欧盟金融工具市场法规(MiFID II)所定下的监管标准。

尽管场外交易模式有缺点,行业观点仍然出现分歧。有人希望看到行业转向更多交易所模式,有人仍然倾向标准化的OTC市场交易模式。

不过,两者其实也不是完全排斥。按目前的发展来说,最有可能的是,场外交易将继续成为外汇市场的主要模式,但会借镜交易所模式的一些交易规则作出演变, 并进一步规范交易行为,今年推出的全球外汇行为准则就是朝这个方向制定规则。同时,交易所模式的增长将继续下去, 尽管它对现有交易行为的影响可能在短期内超出整体市场的接受程度。■

(责任编辑:张孙明烁)